快訊

- 走春漫遊好去處!北中南特色商圈「吃喝玩樂」一次看

- 美伊情勢緊張 美股收黑

- 她是六四流亡者之女!劉美賢為美奪下睽違24年女子滑冰金牌

- 川普關稅擋不了逆差擴大 台灣貨品貿易逆差翻倍

- 給伊朗10-15天期限 川普:否則會有壞事發生

- 立陶宛總統:希望在對台與對中關係之間取得平衡

- 尹錫悅遭判無期「最關鍵部分」為何 庭上談笑風生畫面曝

- 「史無前例」英國前王子安德魯被捕 警方說話了

- 阿特曼出席人工智慧峰會 強調全球亟需AI監管

- 大過年縱火還搶劫超商 屏東油漆工涉放火及加重強盜罪遭聲押

- 王金平新春宴 柯志恩、陳其邁、賴瑞隆出席!留下難得合影

- 大阪市獲捐21公斤金塊 指定用於更新老舊自來水管線

- 馬尼拉華人區驚傳分屍案 凶嫌落網自稱台灣籍

- 生日當天被捕!英前王子安德魯牽扯淫魔檔案 涉公職人員行為不當

- 卸任小英去哪裡?山上都是她的「毛朋友」 拔菜也講求快、狠、準

- 尹錫悅遭判無期「能否獲特赦」引關注 支持者激憤悲哭

- 日本雙人花滑「木原運送」超吸睛!木原龍一親揭原因:不希望璃來受傷

- 歐洲五大情報首長:俄羅斯無意在今年內停戰

- 白宮帳號PO文稱Taiwan還放國旗!與中國「平起平坐」列美22大貿易國

- 發動「光之革命」擋下尹錫悅戒嚴 南韓全體國民獲提名諾貝爾和平獎

外遇夫死前送3億股票給元配! 「神操作」害私生女背5千萬遺產稅 大法官判違憲

2024-10-28 20:28 / 作者 侯柏青

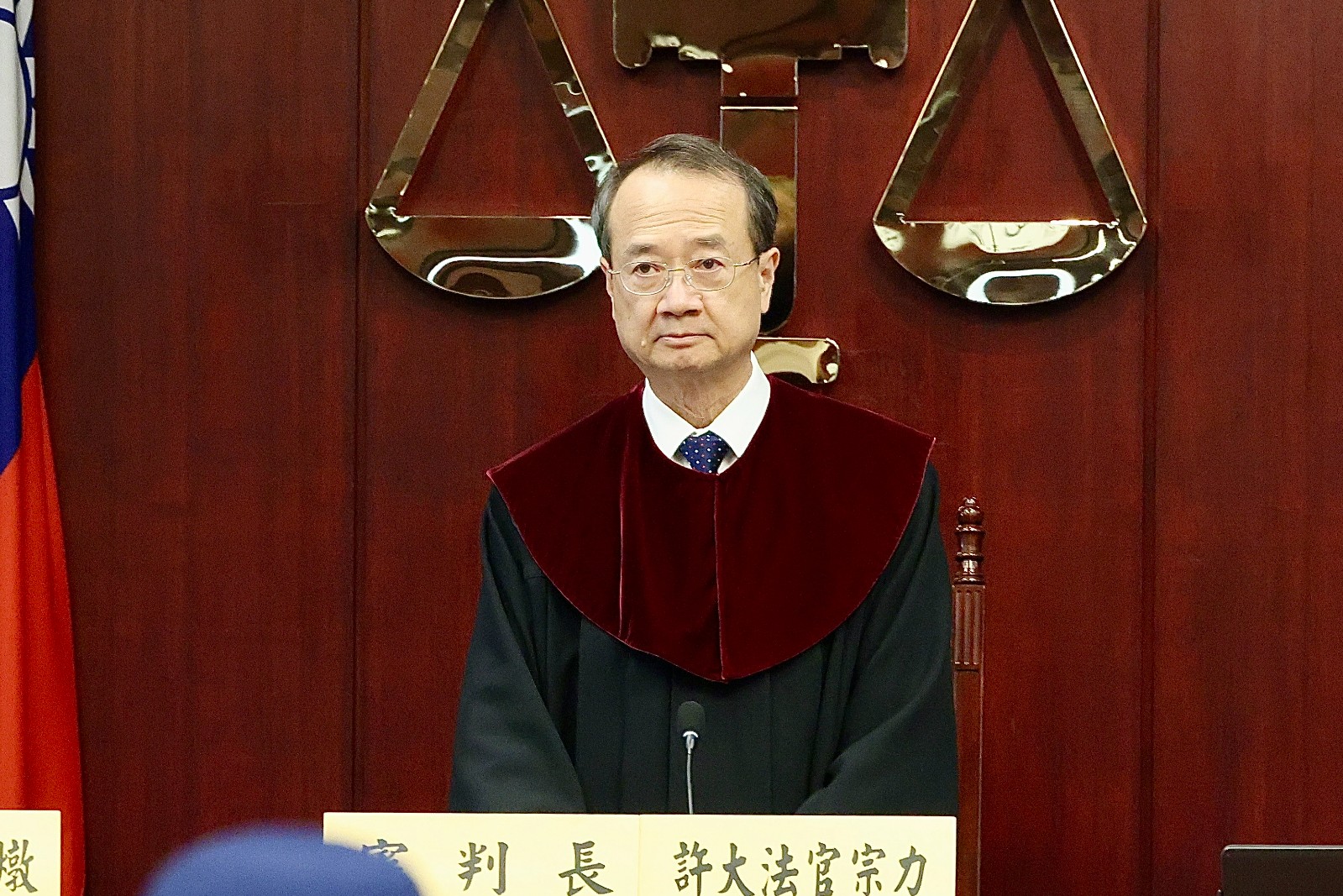

憲法法庭。資料照。廖瑞祥攝

一名陳姓外遇男2015年間將價值3億的股票贈與元配,卻在1年半後過世。國稅局認定陳男死前2年的贈與須納入遺產,核定繳5735萬元遺產稅,詎料元配一家子全拋棄繼承,導致陳男的6歲私生女成為唯一繼承人,被迫埋單巨額遺產稅。台北高等行政法院審理後聲請釋憲成功,憲法法庭今天判「部分違憲」,要求主管機關2年內檢討修法。《遺產與贈與稅法》第15條第1項第1款規定,被繼承人死亡前2年內贈與下列個人(含配偶)的財產,應於被繼承人死亡時,視為被繼承人之遺產,併入其遺產總額,依本法規定徵稅。而根據《遺贈稅》第13條規定,課稅遺產淨額在5千萬以下者課徵10%;超過5千萬到1億者課徵500萬元,外加超過5千萬部分的15%;超過1億元者則課徵1250萬元,外加超過1億元部分的20%。

本案發生在2016年6月間,外遇生下1女的陳姓男子,將名下的114.8張鋼鐵股(股王)送給元配,他在7/18申報並核定「免徵贈與稅」。陳男2017年12月3日死亡,元配和3名婚生子女隨即拋棄繼承,6歲私生女(B女)竟成為「唯一」繼承人。

不過,國稅局將陳男死亡當時的股票淨值,共3億868萬2069元計入遺產總額,最後核定陳男的遺產總額為3億4612萬368元,遺產淨額為3億2435萬1907元,核定陳男的繼承人應繳納5735萬4847元。令人吃驚的是,B女僅分配到1567萬遺產,卻因元配一家人的舉動,被迫吞下5700多萬稅單。家人以B女名義打行政訴訟,北高行認為有違憲之虞,裁定停審向憲法法庭聲請釋憲。

另一個誇張的案例則發生在桃園。一名男子在2016年5月3日將中壢的土地贈與給妻子後,他旋於5/14過世,而國稅局認定,他贈與的土地價值高達1億3019萬8990元,加計其他財產後,核定男子的遺產總額為2億2272萬1630元,遺產淨額為1億4623萬7326元,應納稅額1462萬3732元。

妻子不服,向法院主張如果將土地視為「遺產」,應適用《遺贈稅法》的剩餘財產差額分配扣除規定,但台北高等行政法院認定土地已贈與給妻子,並非丈夫的剩餘財產,因此不得列入剩餘財產差額分配請求權範圍,判決妻子敗訴,最高行政法院駁回上訴確定。妻子向憲法法庭提釋憲救濟。

憲法法庭書記廳長楊皓清(左)、司法院新聞及法制宣導處處長陳婷玉(右),開記者會說明憲法判決。侯柏青攝

憲法法庭認為,《憲法》明定人民有依法納稅的義務,立法機關有廣泛形成空間,但租稅的課徵仍要符合《憲法》平等權及自由權利,而且對人民課徵的稅捐債務,原則上還是要符合人民實際上的稅捐負擔能力,這就是「量能課稅原則」。

立法機關課徵遺產稅,該怎麼規範計算範圍、評定稅基及設定稅率等事項,都不能掏空繼承權的宗旨,導致遺產繼承喪失意義。如果因為課徵租稅而讓繼承人之繼承權的經濟價值嚴重減損,就屬於「絞殺性租稅」,而違反《憲法》比例原則,侵害人民財產權。

憲法法庭認為,第一個小女孩的繼承案例,顯然已背離量能課稅原則,上述規定沒有對於義務人設計特別規定,元配增加財產,卻是讓小女孩代為負擔遺產稅,和「租稅公平」之間沒有合理關聯性,牴觸《憲法》平等權原則。而且,該項法律也沒有特別規定怎麼分攤遺產稅,也沒有對於應該負擔的稅務設定上限,可能使得其他繼承人的繼承權經濟價值嚴重減損,導致繼承人完全失去本來應該繼承的遺產,侵害人民受《憲法》保障的財產權。

憲法法庭指出,立法機關應該在2年內依判決意旨修法,在修法完成前,如果受贈配偶屬於遺產稅納稅義務人,相關機關應計算擬制為遺產的財產占遺產總額的比例,依照該比例計算受贈財產後增加的稅額,就該稅額向配偶課徵;如果配偶拋棄繼承或喪失繼承,增加的財產稅付,不得以繼承人(小女孩)作為遺產的納稅債務人,也不能以遺產為執行標的。

本案由大法官許宗力主筆,成為許宗力卸任前最後一戰。資料照。廖瑞祥攝

就配偶受贈土地的課稅一案。憲法法庭認為,夫妻雙方無論是生前贈與或死後財產分配與繼承,對於婚姻關係中的配偶雙方而言,不會改變兩人共同家計與生活之事實。配偶因為一起操持家計產生的經濟貢獻,在贈與或遺產稅制的設計中,應受到充分評價。如果在計算遺產總額時,把配偶過世之前贈與的財產視為遺留的財產而計算進遺產裡,卻在計算遺產淨額時,排除掉配偶的潛在經濟貢獻,沒有任何扣除機會,憲法法庭認為,該規定和填補課稅漏洞的目的達成間欠缺合理關聯,不符合《憲法》保障平等權的意旨。

憲法法庭認為,立法機關應該在2年內依判決意旨檢討修正相關規定,在修法完成之前,相關機關在計算《遺贈稅法》所定的「配偶剩餘財產差額分配請求權」扣除數額時,應依據《民法》規範意旨,計算在《遺贈稅法》上可以扣除的剩餘財產差額分配數額。

憲法法庭也認為,現有遺產稅制採「總遺產」稅制,但可能使遺產稅和個別繼承人的財產增加脫鉤,無法反映個別繼承人各自因為「扶養」、「照顧需求」而應產生的稅負差異。《遺贈稅法》制定至今已相隔50餘年,相關機關應充分考量社會背景及稽徵技術的改變,通盤檢討修正遺產稅制,才能合乎量能課稅原則的本旨。

本案主筆大法官為審判長許宗力,由於他即將在10/31卸任,本案也成為許宗力卸任前最後一役。

大法官楊惠欽提出示警,盼立法機關審慎修法。資料照。陳品佑攝

值得注意的是,大法官楊惠欽提出一份不同意見書,大法官尤伯祥加入部分不同意見書。

楊惠欽認為,被繼承人生前贈與之「擬制遺產」,就生存配偶而言,是不需要為反映生存配偶「潛在經濟貢獻」而予以評價的婚後財產,因此,在申報遺產稅的夫妻剩餘財產差額分配扣除額上,就不需要在基於反應生存配偶潛在經濟貢獻,而再度予以評價。

楊惠欽認為,課徵遺產稅本來就具有「平均社會財富」之意旨,《遺贈稅法》第15條的「擬制遺產」規定,是為了避免達成目的可能存在漏洞,而採取預先防範手段。不過,在判決主文二諭知後,透過夫妻贈與方式預先進行遺產分配的租稅規劃者,將獲得「或許會贏但不會輸」的結果,違反遺產稅的課徵目的及規定的規範意旨,反而衍生不平等的疑慮。

楊惠欽認為,目前法律並未規定夫妻贈與不計入贈與總額的限額,也沒有其他相對應的機制,將使得配偶相互贈與成為租稅規劃之手段,在本判決主文第2項之宣告下,可能會增加誘因,讓配偶「生前贈與」財產成為預先進行遺產規劃,因此,主管機關日後依本判決意旨修法時,應一併考量《遺贈稅法》第20條第1項第6款規定等相關制度之檢討。

最新more>

熱門more>

- 羅浮宮遭中國導遊詐騙十年損失3.7億 門票重覆使用、每天放行20個旅行團

- 分析:中國對非洲全境宣布零關稅政策 但想倚重的非洲同伴是哪種國家?

- 「今天,我為龍一滑冰!」七年羈絆逆轉勝 「璃龍組」為日本雙人花滑摘首金

- 高市早苗發表春節賀詞 刪除「華僑華人」引解讀

- 谷愛凌在美生長卻代表中國出賽 美副總統范斯說話了

- 「週末都在工地搬磚」苦等12年冬奧終摘銀 他頒獎台上跪拜叩首

- 2026最受矚目「漫改真人版」要來了!《我獨自升級》、《驀然回首》、《海洋奇緣》期待值爆表

- 中國威脅菲律賓「數百萬人恐失業」、譏議員「以為自己是誰」 菲外交部強烈異議

- 送宜蘭超大紅包 !卓榮泰宣布:「宜蘭至羅東鐵路高架化計劃」行政院已同意

- 8台星登央視春晚合唱〈寶島戀歌〉、他牽花蓮小女孩上台!伊能靜喊:中國台灣會感動